iDeCo(個人型確定拠出年金)には節税をはじめとした大きなメリットがあります。しかし、iDeCoの受け取り時の方法の選択によっては受け取り時の税金が増えてしまいます。

そこで今回は、iDeCoを受け取るときの税金についてできるだけわかりやすく解説します。退職所得控除の計算方法や、年金として受け取る際の注意点、公的年金や会社の退職金を含めたiDeCoの出口戦略について解説するので、参考にしてみてください。

税金を決める判断材料

iDeCo受け取り時に税金が発生するかどうかには以下の要素が関係しています。

受け取り方法

iDeCoの受け取り方法には、一括でもらう一時金・分割して受け取る年金・年金と一時金の併用の3つがあります。受け取り方によって税金の計算方法が異なります。

受け取り時期、退職金、公的年金、その他雑所得

受け取り方法に加え、いつ受け取るか、退職金の金額はいくらか、自分の将来の公的年金はいくらか、退職した後に雑所得はあるかなどで税金が変わってきます。まだわからない項目もあると思いますが、予めある程度の予測は立てておきましょう。

一時金として受け取る場合

一時金として受け取る場合のポイントを説明します。

一時金は退職所得として扱われる

iDeCoを一時金で受け取ると、会社からの退職金と同じ退職所得として扱われます。

退職所得は、総合課税よりも税率が低いため、税金の支払い額をおさえやすいです。

一時金の税金額を計算する方法

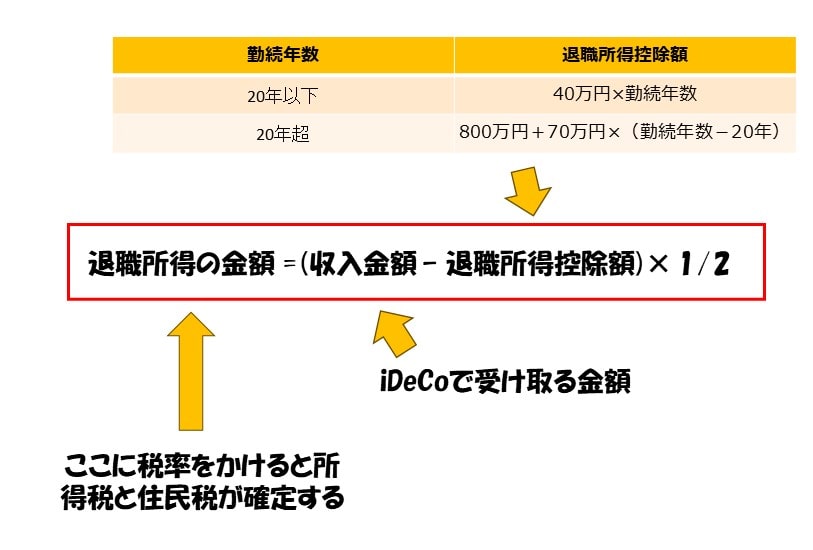

退職所得と退職所得控除を以下の計算式で計算する必要があります。そして計算で得られた退職所得に税率をかけて、所得税と住民税を求めます。

退職所得控除は、iDeCoの加入期間によって計算方法が異なるため、注意が必要です。

勤続年数が20年未満の場合:40万円 × 加入年数

勤続年数が20年超えの場合:(勤続年数 – 20年) × 70万円 + 800万円

となります。iDeCoの場合は、「勤続年数=iDeCoの加入年数」です。ここでわかる通りiDeCoは早く始めた方が控除が多くなります。

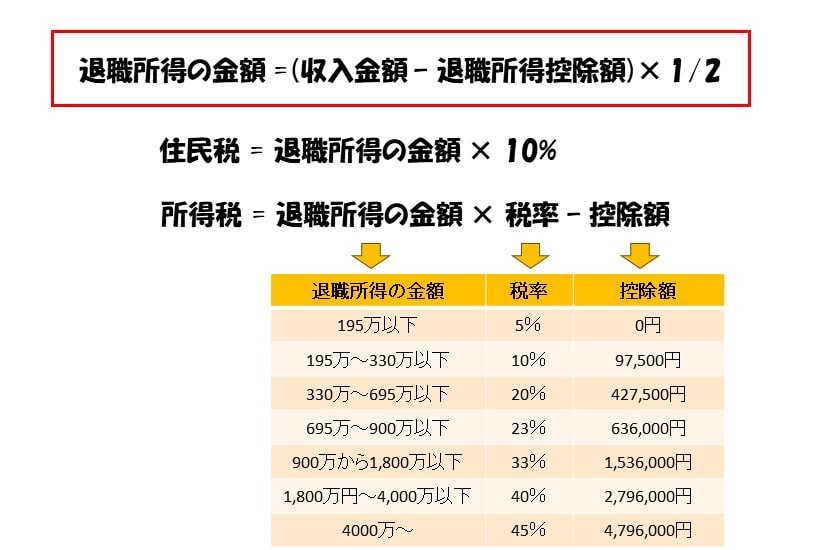

退職所得が決まるとそこに税率をかければ所得税と住民税を出すことができます。 所得税は退職所得の額によって税率が変わりますが、住民税は一律10%です。

会社からの退職金がある場合

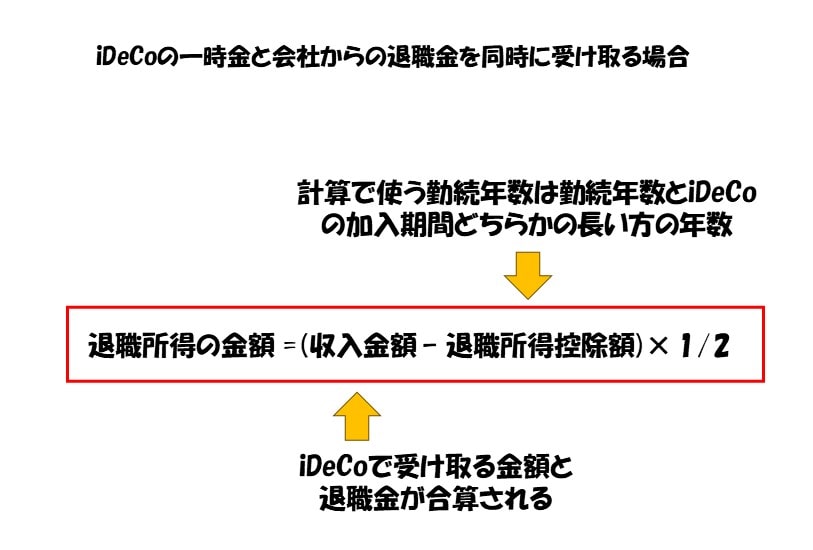

iDeCoの一時金と会社からの退職金を同時期に受け取ると、税金が増える可能性があります。同じタイミングで受け取ると、iDeCoの一時金と会社からの退職金が退職所得として合算されてしまうため、『一時金』が退職所得控除をオーバーする可能性が高くなります。 退職所得控除の計算式の勤続年数は勤続年数とiDeCoの加入期間どちらかの長い方の年数が採用されます。例えば、勤続年数が30年、iDeCoの加入年数が20年であれば、30年で退職所得控除が計算されます。

例

例で税金を確認してみましょう。

Aさん、退職一時金として1,500万円(勤続期間25年)のみ60歳で受け取る

Bさん、iDeCoからの一時金として500万円(加入期間15年)のみ受け取る

Cさん、退職一時金として1,500万円(勤続期間25年)、iDeCoからの一時金として500万円(加入期間15年)の両方を60歳で受け取る

Aさん 退職所得の金額 =(1,500万-800万+70万×(25年-20年))×1/2= 225万

住民税は225万 × 0.1 = 22万5,000円

所得税は225万 × 0.1 - 9万7,500円 = 12万7,500円 よって合算すると税金は35万2,500円になります。

Bさん 退職所得の金額 =(500万-40万×15年)= -100万

マイナスなので税金はかかりません。

Cさん 退職所得の金額 =(2,000万-800万+70万×(25年-20年))×1/2= 425万

住民税は425万 × 0.1 = 42万5,000円

所得税は425万 × 0.2 - 42万7,500円 = 42万2,500円 よって合算すると税金は84万7,500円になります。

退職所得控除を2回使う方法

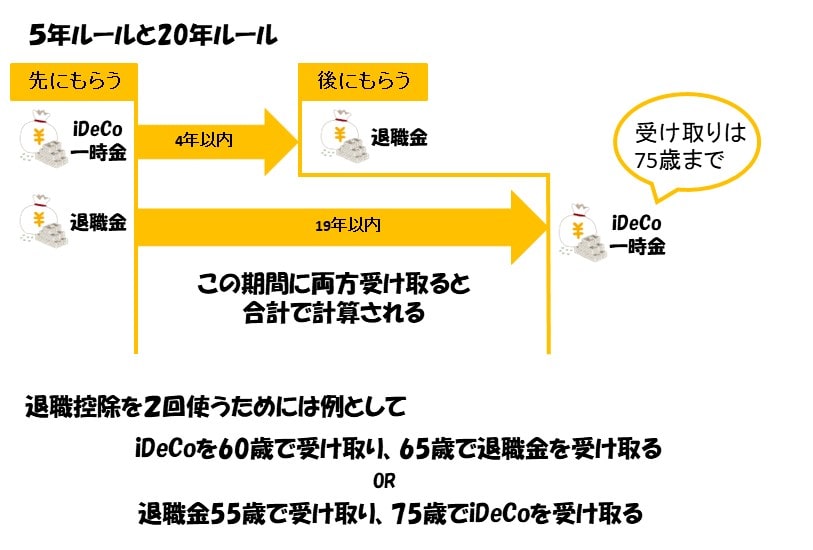

Cさんの税金を減らすためにはiDeCoの一時金と会社からの退職金を受け取るタイミングをずらす必要があります。しかしそこには5年ルールと20年ルールという絶妙に厳しいルールがあります。さらに注意点としてiDeCo受け取りは75歳までとなっています。

5年ルール

会社の退職金を受け取る際は、『前年から4年以内に一時金で受け取った退職金』が合算の対象となります。

20年ルール

iDeCo・企業型DCの資産を受け取る際には、『前年から19年以内に一時金で受け取った退職金』が合算の対象となります。

ではここでCさんに5年ルールと20年ルールを適用できるようにタイミングをずらしてみます。退職金やiDeCoの一時金は固定します。

5年ルール

iDeCoからの一時金として500万円(加入期間15年)を60歳で受け取る。退職一時金として1,500万円(勤続期間30年)を65歳で受け取る。

60歳での退職所得の金額 =(500万-40万×15年)= マイナスなので

税金は0

65歳での退職所得の金額 =(1,500万-800万+70万×(30年-20年))×1/2=0

税金は0

税金はかからなくなりました。

20年ルール

退職一時金として1,500万円(勤続期間20年)を55歳で受け取る。iDeCoからの一時金として500万円(加入期間15年)を75歳で受け取る。

55歳での退職所得の金額 =(1,500万-40万×20年)×1/2= 350万

住民税は350万 × 0.1 = 35万円

所得税は350万 × 0.2 - 42万7,500円 = 27万2,500円

65歳での退職所得の金額 =(500万-40万×15年)=マイナスなので

税金は0

税金は62万2,500円になりました。

このように受け取るタイミングをずらすことで税金を減らすことができます。

ただこのルールを適用するのは難しいと思いました。

年金として受け取る場合

iDeCoを年金として受け取る場合、5年から20年の期間で選択し受け取る月も選ぶことができます。また、iDeCoを年金で受け取ると雑所得として扱われるため、まずは雑所得を算出する必要があります。雑所得は、年齢が65歳以上かどうかと、公的年金も合わせた収入額によって計算方法が異なります。

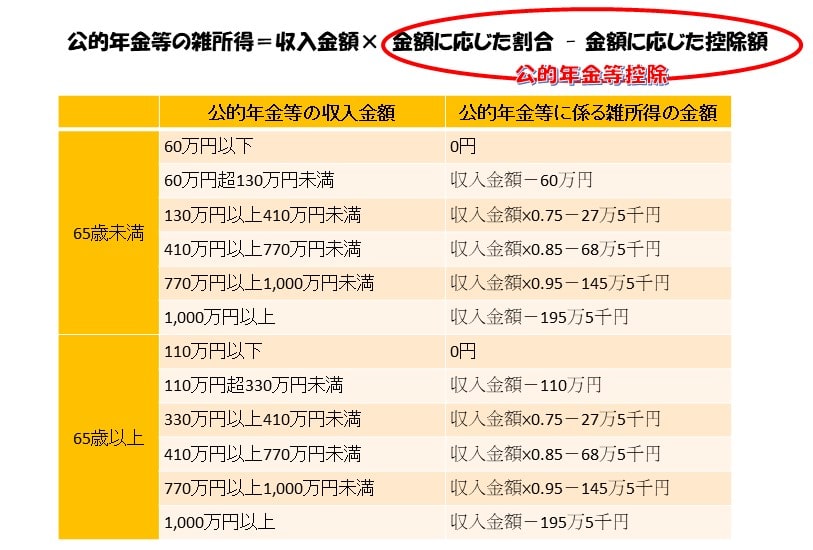

雑所得の計算式

公的年金等の雑所得=収入金額 × 金額に応じた割合 – 金額に応じた控除額

こからわかる通りiDeCoの受け取り額や公的年金などを合わせた収入が、65歳未満で60万円以下、65歳以上で110万円以下なら税金はかかりません。

例

iDeCoの年金と公的年金の年間収入合計額が300万円だと仮定すると、以下の計算ができます。

60歳 300万円 × 75% – 27万5,000円 = 197万5,000円(雑所得) 65歳 300万円 ×100% – 110万円 = 190万円(雑所得)

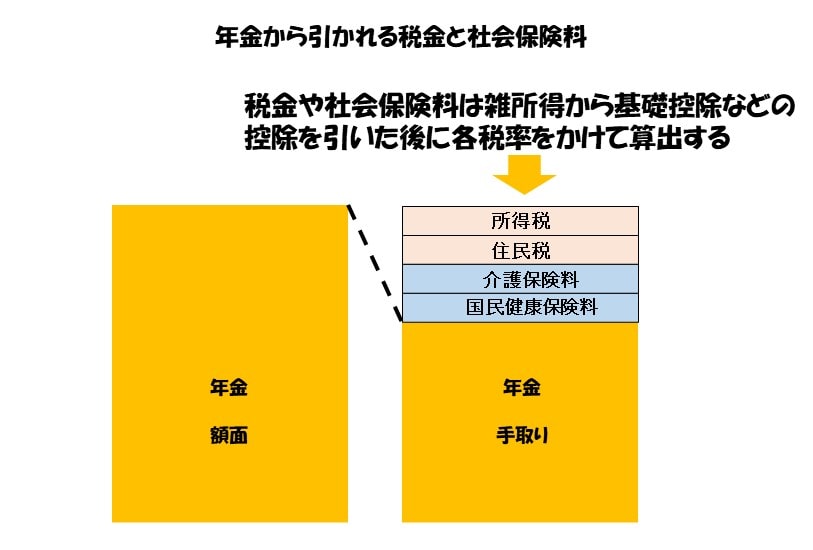

納付税額はその年の他の所得とあわせて総合課税されます。上記で計算した「公的年金等の雑所得の金額」と他の所得(給与所得や事業所得など)を合算して計算するので、収入金額が多いほど税金や社会保険料は多くなってしまいます。

iDeCoの運用が上手くいき年金が多くなると税金と社会保険料が高くなるということです。

例

Dさん 東京都江戸川区在住、65歳、扶養親族無し、公的年金年間240万、iDeCoが30年加入で2,000万円を20年で受け取り1年あたり100万円受け取る。所得控除は基礎控除と社会保険料控除のみ

国民年金保険料

公的年金のみ 雑所得は240万-110万=130万

公的年金とiDeCo 雑所得は340万 × 0.75-27万5千円=227万5千円

国民年金保険料を算出する際には、雑所得から基礎控除額43万円を引いた額を算定基礎額として使用します。

公的年金のみ 130万-43万=87万

公的年金とiDeCo 227万5千円-43万=187万5千円

国民健康保険料には、基礎分保険料と支援金分保険料があります。それぞれ、所得に応じて負担する「所得割」と、加入者全員が一律で負担する「均等割」があります。なお、所得割にかける料率(所得割率)は、自治体により異なります。

公的年金のみの場合、江戸川区では

・基礎分保険料(所得割):87万円×8%=6万9,600円

・基礎分保険料(均等割):4万7,100円×被保険者数1人=4万7,100円

・支援金分保険料(所得割):87万円×2.76%=2万4,012円

・支援金分保険料(均等割):1万6,200円×被保険者数1人=1万6,200円

合計15万6,912円

同様に計算すると公的年金とiDeCoの場合は

・基礎分保険料(所得割):187万5,000円×8%=15万円

・基礎分保険料(均等割):4万7,100円×被保険者数1人=4万7,100円

・支援金分保険料(所得割):187万5,000円×2.76%=5万1,750円

・支援金分保険料(均等割):1万6,200円×被保険者数1人=1万6,200円

合計26万5,050円

介護保険料

介護保険料も雑所得と自治体によって異なります。

江戸川区の場合

公的年金のみ 雑所得が130万では92,040円

公的年金とiDeCo 雑所得が227万5,000円では106,200円

となります。

所得税

所得税は(雑所得-所得控除)×税率で算出します。

まず上記より所得税の計算に使う控除額を求めます。基礎控除社+国民健康保険料+介護保険料になるので所得控除は

公的年金のみ 480,000+156,912+92,040=728,952円

公的年金とiDeCo 480,000+265,050+106,200=851,250円

となります。

所得税を計算すると

公的年金のみ 130万-728,952円=57万1,000円(課税所得※千円未満切り捨て)57万1,000円×5%(所得税率※課税所得195万円までは5%)=2万8,550円

公的年金とiDeCo 雑所得が227万5,000円-851,250円=142万3,000円(課税所得※千円未満切り捨て)142万3,000円×5%(所得税率※課税所得195万円までは5%)=7万1,150円

となります。

住民税

控除対象配偶者や扶養親族がいない場合は、公的年金の収入が155万円以下ならば住民税はかかりません。

住民税の基礎控除は43万円と、所得税より5万円少なくなります。住民税は江戸川区の場合、課税所得の10%(所得割)+4,000円(均等割)となります。

上の条件で住民税を計算すると、

所得控除は

公的年金のみ 430,000+156,912+92,040=678,952円

公的年金とiDeCo 430,000+265,050+106,200=801,250円

となります。

住民税を計算すると

公的年金のみ 130万-678,952円=62万1,000円(課税所得※千円未満切り捨て)62万1,000円×10%+4,000円=6万6,100円

公的年金とiDeCo 雑所得が227万5,000円-801,250円=147万3,000円(課税所得※千円未満切り捨て)147万3,000円×10%+4,000円=15万1,300円

となります。

ここで4つの社会保険料と税金を合計すると

公的年金のみ 15万6,912円+9万2,040円+2万8,550円+6万6,100円=34万3,902円

公的年金とiDeCo 26万5,050円+10万6,200円+7万1,150円+15万1,300円=59万3,700円

参考に年間の手取りは

公的年金のみ 240万-34万3,902=205万6,098円

公的年金とiDeCo 340万-59万3,700=280万6,300円

となります。

税金と社会保険料の差は1年間で59万3,700-34万3,902=24万9,798円

20年間で24万9,798×20年=499万5,960円の差がでてしまいます!

75歳からのは後期高齢者医療保険料は考慮していないため注意してください。

iDeCoを一時金と年金、併用で受け取る場合

これもDさんの例で当てはめてみます。

一時所得の控除額は800万+70万×(38年-20年)=2,060万

退職金のみだと2,060万-1500万=560万控除枠があまります。iDeCoの2,000万のうち560万円を一時金、残り1,440万を65際から20年の年金受け取りにします。

途中の計算は上記と同じなので省略すると、

税金と社会保険料は52万8,216となり、公的年金のみとの差は1年間で52万8,216-33万8,902=18万9,314円 20年間で18万9,314×20年=378万6,280円となりました。

まとめ

今回iDeCoの受け取り方の違いによる差と注意点をまとめました。

Dさんの例でわかる通りほとんどの方でiDeCoを受け取る額が多くなる(税金が低くなる)のが

一時金>併用>年金

となります。

この先、今の仕事を続けているのか数十年後どうなっているかなんてわかりません。しかし、自分の退職金と公的年金がいくらかは少し気にしててもいいかもしれませんね。

コメント