投資って聞くとなんだか難しそう、と避けがちですよね。学校や職場で誰も教えてくれないのでそう思うのも仕方ないです。しかし基本を押さえれば初心者でも着実に資産を増やしていくことが可能です。この記事では、投資の基本から、株式や投資信託、ETF、幅広く解説していきます。

さらに、株式投資で得られる「キャピタルゲイン」と「インカムゲイン」の違いや、どうして長期投資がおすすめなのかも紹介します。 資産を増やすための第一歩、一緒に踏み出しましょう!

投資とは

投資とは、お金を使ってさらにお金を増やす活動のことです。お金を出して何か買ったり、企業にお金を出資したりして、将来的に利益が戻ってくることを狙います。ただし、銀行の預貯金とは異なり損をすることもあるので、リスクを考えてから行動することが大切です。

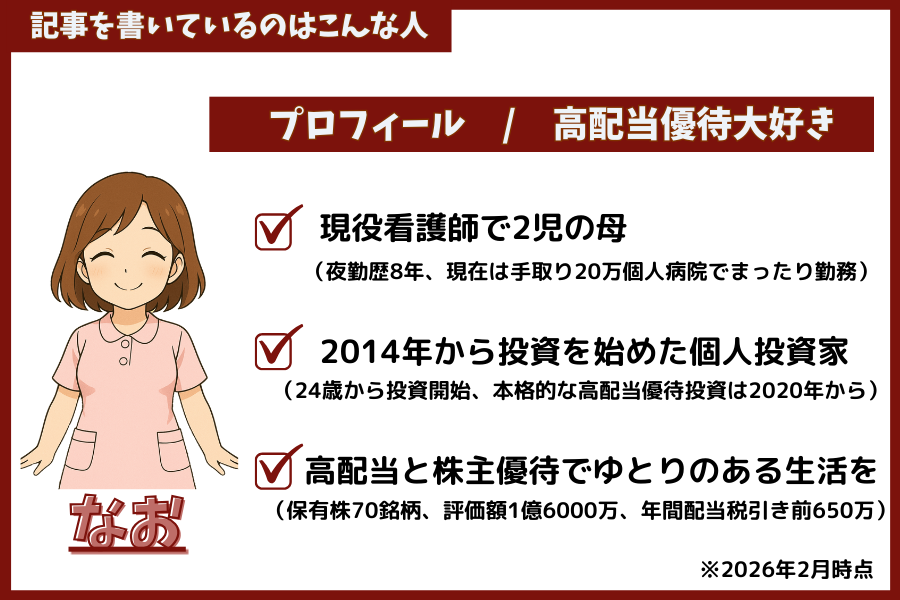

なお

なお銀行の貯金も「日本円に投資している」と言い換えることもできるよ

投資の種類

投資にはさまざまなタイプがあり、それぞれリスクとリターンが異なります。長期的な資産形成を目指すETFや、利益を出すためのリート、安定した債券投資、そして話題の仮想通貨まで、目的に合わせて選べる選択肢が豊富です。

個別株

個別株とは、特定の企業の株式を直接購入することです。利益を狙える反面、その企業がうまくいかなかった場合は損失も大きくなるので注意が必要です。会社の業績や市場の動向をしっかりチェックしながら、投資を考えるといいでしょう。また、個別株はその企業に直接関与している感じがして、応援しているような気持ちにもなれます。

一番シンプルな投資。株を持っている会社の商品を見かけると嬉しくなる

投資信託

投資信託は、プロの運用会社が多くの投資家から集めたお金を、株や債券に分散投資する仕組みのことです。自分で一つ一つの商品を選ばなくても、プロが最適なポートフォリオを組んでくれるので、初心者には特におすすめです。また、リスクの分散もしやすく手数料が低いです。初めて投資をするという方でも、投資信託を用いれば簡単に様々な市場全体に投資することができ、管理も簡単になります。投資家が一人で分散投資する場合は知識や手間がかかり大変です。

投資信託を例えるならは金融商品を詰め合わせた弁当です。弁当屋(投資のプロ)が色んな弁当を売ってくれています。債券多めの安定弁当や株式のみのパンチのある弁当、株式のみの中でも小型株を集めた値上がり狙い弁当、世界の株を集めたワールド弁当などたくさんの種類の中から投資家は選んで買います。デメリットは弁当を作る手間賃(信託報酬)がかかります。 私の場合は自分で材料(個別株)を買って自分が好きな具材(高配当優待)で弁当(ポートフォリオ)を作っています。そして弁当屋の最大のメリットは、弁当の中にダメなもの(金融商品)が発生した場合に弁当屋なら勝手に別の商品と入れ替えてくれますが、自分で作った弁当だと自分でしないといけないことです。

ETF

ETF(Exchange Traded Fund:上場投資信託)は、その名の通り中身は投資信託と同じですが、株価指数などの特定の指標に連動することを目指した投資信託です。違うところは証券取引所で取引できる商品ということです。投資信託は一日毎に値段が決まりますが、ETFは個別株と同じで一分一秒値段が変動します。また、ETFは投資信託より手数料が安い傾向があります。

債券

債券は政府や企業が発行する借金証書で、投資家はその債券を買うことで、一定期間後に元本と利息が支払われるという仕組みです。リスクは株式に比べて低めですが、その分、期待できるリターンも控えめ。ただし、債券は市場の動きに左右されにくいため、投資ポートフォリオの安定化を図りたい場合に有効です。特に国債などは企業と異なり国が潰れるリスクが極めて低いため、安定した投資手段を求める方には適しています。

不動産

不動産投資は直接不動産を購入し価値が上がったときに売却して利益を得ることや、購入した不動産を人に貸して家賃収入を得ることができます。しかし多額の資金が必要で手続きが複雑なためもう少し手軽にできる不動産投資としてREIT(リート:不動産投資信託)があります。リートは、不動産を集めた商品に投資する方法です。不動産の賃貸収入や売却益を投資家に分配することで収益を得ます。一般的に不動産は価格の変動が少なく、安定した収益を望めるため、比較的安全な投資の一つとされています。リートを利用することで、個人でも少額から大きな不動産投資に参加することが可能になります。

コモディティ

コモディティ投資とは、金や石油といった原材料や商品を対象にした投資のことです。市場の供需により価格が変動するので、戦略的に行う必要があります。しかし予測が難しい部分もあるため他の投資と組み合わせるのが一般的です。

仮想通貨

仮想通貨はデジタル時代の新しい形の資産で、ビットコインなどが有名です。非常に高いリターンを得られる可能性がありますが、それに伴うリスクも大きいのが特徴。価格の大幅な変動や、法規制の不確実性など、注意して取り扱うべき点が多いため、投資する際には十分な知識と慎重な判断が必要です。ただ米国証券取引委員会(SEC)は、2024年1月10日に、米国では初となる、ビットコインを直接保有するETF(ビットコイン現物ETF)を承認したため多くの投資家にとって、ビットコインへの投資のハードルが著しく低くなったと言えます。

FX

FXとは「Foreign Exchange」の略で「外国為替証拠金取引」のことをいいます。FXは日本円や米ドル、ユーロ、ポンドなどの2つの通貨(通貨ペア)を選択し、一方を買って、一方を売る取引です。株と同じで利益が出ると20%の税金がかかりますし、損益も繰越すことができます。レバレッジが大きく資金効率はいいですが、プラスサムゲームである株、不動産、債券と異なりFXはマイナスサムゲームと言われています。FXはどちらかの通貨があがると片方は下がるのでゼロサムゲームですが、手数料がかかるので参加者の半分以上が損するマイナスサムゲームになってしまう点は注意が必要です。

投資で得られる利益

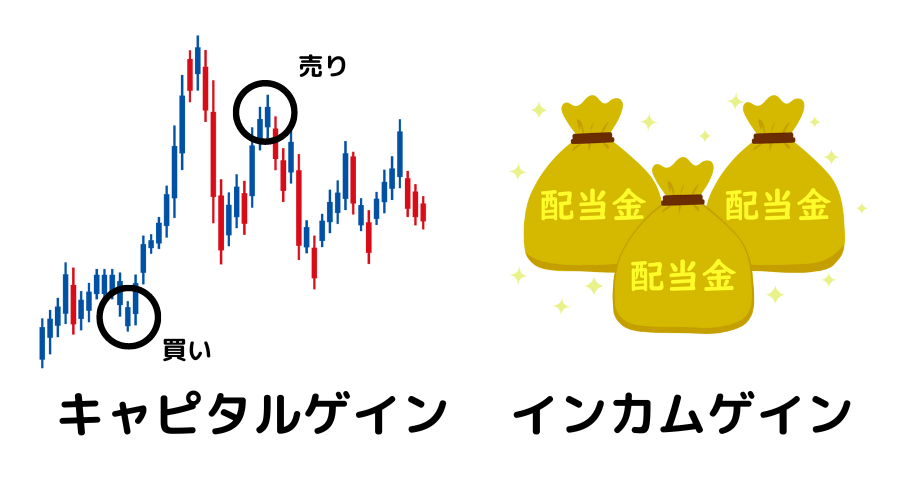

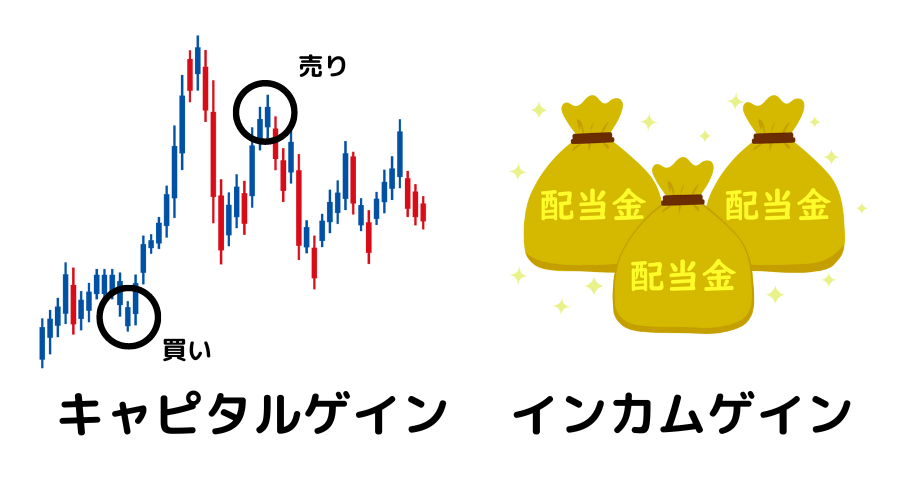

投資で得られる利益には「キャピタルゲイン」と「インカムゲイン」があります。どちらも魅力的ですが、その特徴をしっかり理解しておくことが大事です。これから説明します。

キャピタルゲイン

ここからは株で説明します。キャピタルゲインとは、株の購入価格より高い価格で売却した際に得られる利益のことです。株価が上がることを期待して投資することになりますが、このためには市場の動きや企業分析(ファンダメンタル分析)が重要になります。さらにチャートの形も加えて分析(テクニカル分析)する必要があります。キャピタルゲインは買うタイミングと売るタイミングがすべてと言っても過言ではありません。上手くいけば大きな利益が期待できますが、その分、値動きの確認の手間やリスクも伴います。

インカムゲイン

インカムゲインは、株からの配当金で得られる利益のことです。企業が利益を上げ、その一部を株主に配当として支払うことで得られます。私が用いてる投資手法もこちらです。株価の変動とは無関係に定期的な収入を期待できるのがポイントです。安定した企業を選べば、比較的リスク低く投資が行えるので、長期的な資産形成には最適です。

またインカムゲインにはなんといっても株主優待があります。株主優待制度は日本独特の文化で、権利日に株を保有していると自社製品やクオカードを貰えます。株主優待はあくまでもおまけですが、株主優待が届くと投資の実感が湧き長期投資を続けていくうえで大きなモチベーションになります。実生活が豊かになる株主優待投資もおすすめです。

私はインカムゲインがメイン

初心者におすすめの投資手段

投資の種類や投資で得られる利益にについて理解できたら次は実際に始めましょう。しかし、投資デビューとなると、何から手をつけたらいいか迷いますよね。投資初心者が市場に参入する際には、リスクを抑えつつ楽しく無理なく始められる方法を選ぶことが大切です。

結論から述べると、初心者におすすめは1番に全世界株式インデックス投資信託、次点で高配当株優待投資ではないでしょうか。

インデックス投資と高配当投資では必要な知識や手法は異なりますが、根本的な部分には共通点があります。それは、長期的な視点で見ること(長期)、少額から始め定期的に買うこと(積立)、分散させること(分散)です、初心者は特にこの3つの共通点を頭に入れて投資することが重要です。

長期

長期投資は、市場の短期的な変動に左右されにくいため、投資初心者に特におすすめです。特にインデックスファンドやETFなどを利用し、長期的に市場平均のリターンを目指す方法が効果的。高配当株においても配当を貰いながらインフレにのんびりついていくことができます。

このスタイルでは、時間を味方につけ、複利効果を最大限に活用して資産を増やすことができます。焦らず、じっくりと投資先を選びながら、定期的に投資を続けていくことが成功のカギです。

短期投資が危ない理由として、短期投資では私たちのような素人と世界中の投資のプロが同じ土俵で勝負することになります。野球でいうと大谷翔平選手と私たちが同じグラウンドで戦うようなものです。絶対勝てませんよね。どのスポーツもプロとアマチュアは区別されていますが、投資の世界では関係ないのです。彼らは投資を生業としているので数日や数週間で結果を出さないといけません。でも私たちは違いますよね。よって私たち個人投資家はプロと同じ土俵にあがるのは避けて個人投資家の武器である長期投資を最大限利用しましょう。

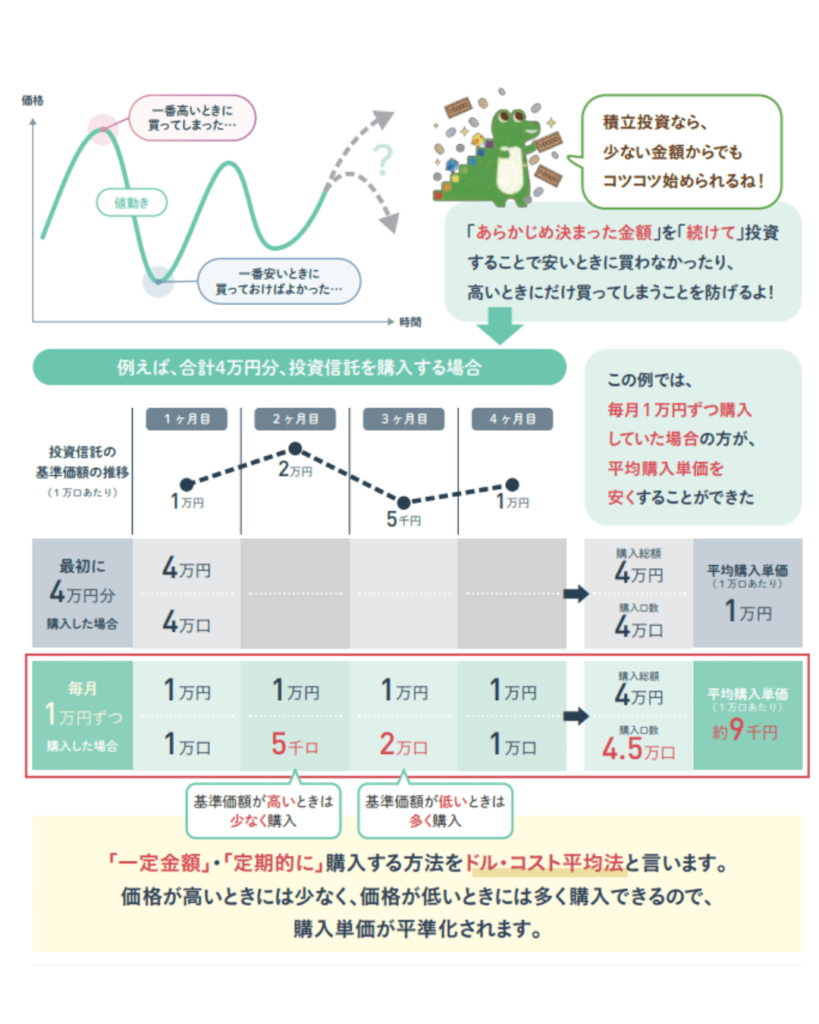

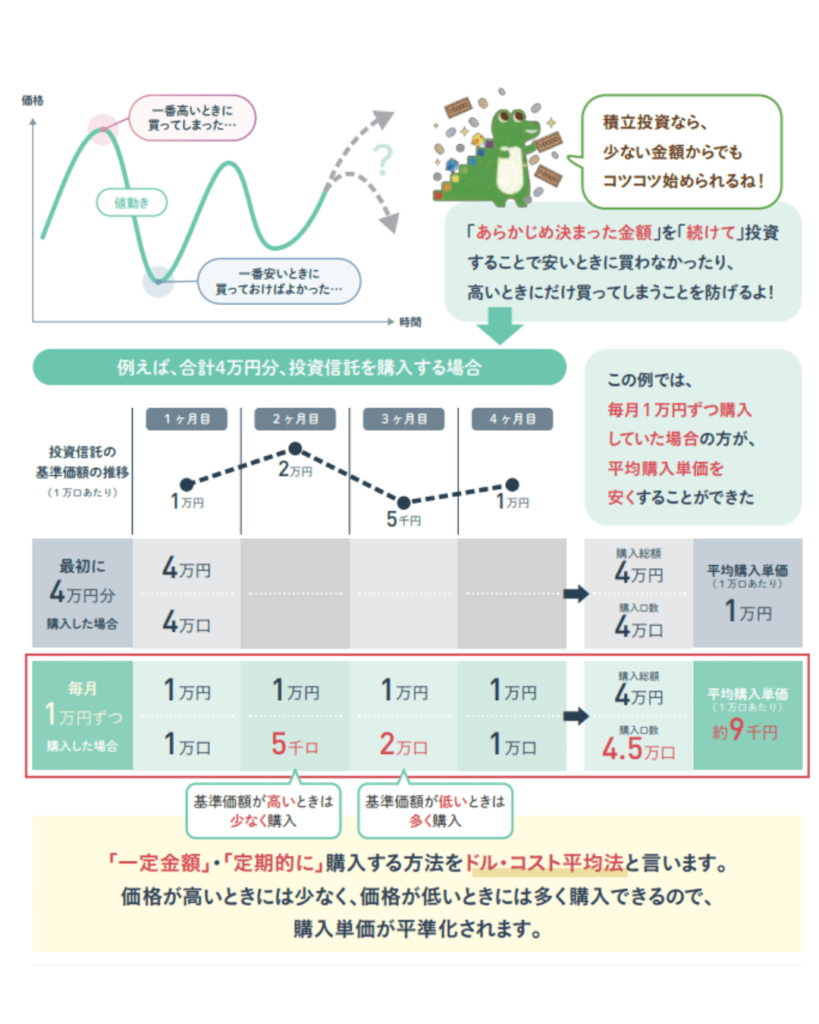

積立

積立投資は、毎月一定額を投資する方法です。これにより、高い時にも安い時にも均等に投資することができ、平均購入コストを下げることが可能になります。「ドルコスト平均法」とも呼ばれ、市場の波に長期間にわたって対応することで、リスクを抑えつつ資産を増やすことができます。インデックス投資も高配当株も定期的に少額から始められるので、初心者には理想的な投資手段です。

分散

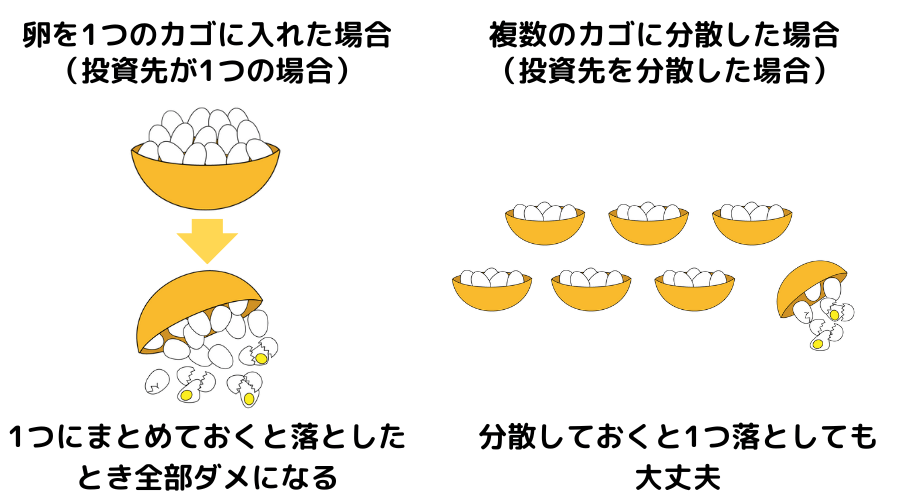

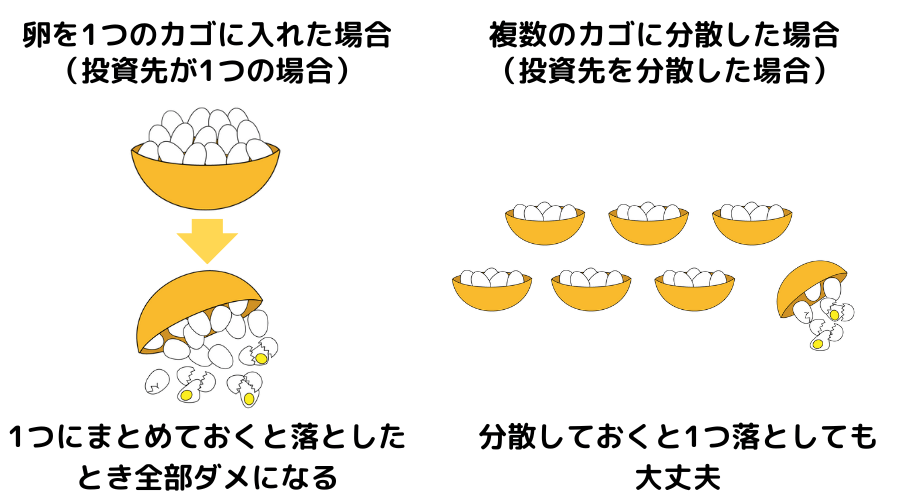

投資の基本中の基本は「分散投資」です。すべての資金を一つの投資先に集中させるのではなく、株、債券、不動産、仮想通貨など、いくつかの異なる資産クラスに分けて投資します。また、株式だけを持つ場合でも国や業種をわけて投資してください。

投資の世界では、「卵を一つのカゴに盛るな!」という格言が広く知られています。すべての卵を一つのカゴに盛る場合、そのカゴを何かの拍子に落としてしまえば、すべての卵が割れてしまいます。しかし、卵をいくつかのカゴに分けて盛っておけば、一つのカゴを落としたとしても、すべての卵が割れるという事態を回避することができます。同様のことが投資にも当てはまるというのが、この格言の教えです。

これにより、ある資産や特定の株が悪いパフォーマンスを示した場合や倒産した場合でも、他の資産が補う形となり、全体のリスクを抑えることが可能です。初心者の方は小さく始めて、徐々に投資先を増やしていけば、より安心して投資を楽しむことができるでしょう。

長期、積立、分散の効果

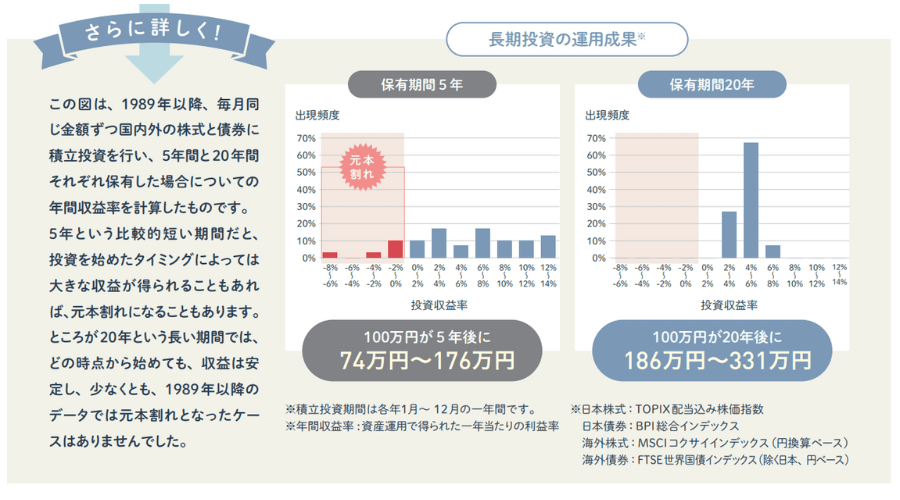

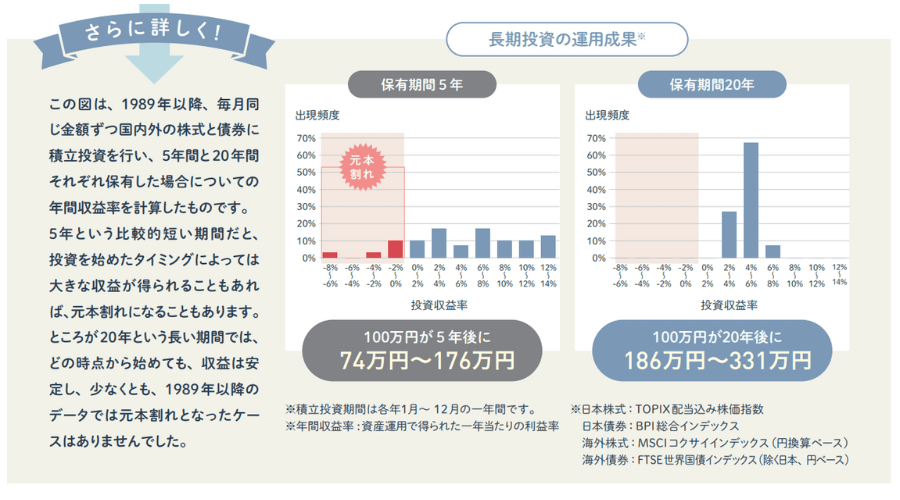

この長期、積立、分散をすると過去のデータでは損をしている人がいなくなります。むしろ損をするのが難しいまであります。

1985 年以降の各年に、毎月同額ずつ国内外の株式・債券に積立・分散投資したと仮定して、積立期間を変えて運用成果(年率リターン)を比較すると、積立期間5年では元本割れ(マイナスリターン)が発生することがあるのに対して、積立期間20 年では元本割れはなく、運用成果のバラつきも小さくなっていることが分かります。もちろんこの先同じような成績になるとは限りませんが、長期・積立・分散投資は資産形成における基本的な投資方法であると考えられます。

長期・積立・分散は呪文のように繰り返し頭で唱えておきましょう。

長期・積立・分散! 長期・積立・分散!

まとめ

投資の世界は最初こそ複雑に感じるかもしれませんが、基本を押さえれば誰でも簡単にスタートできます。今回の記事では、さまざまな投資の種類について解説しました。

個別株、投資信託、ETF、債券、コモディティ、リート、仮想通貨、そしてFX。

それぞれに特徴があり、メリットとデメリットが存在します。また、株式投資で得られる利益にはキャピタルゲインとインカムゲインがあります。

何が自分に合っているかはやってみないとわかりません。少しずつ試してみて得意な手法や心地よく続けられるものを選びましょう。

そして、初心者に忘れないで欲しいのは、長期・積立・分散が個人投資家にとって基本ということです。これらはリスクを抑えながら、安定した成長を目指せる方法です。

初めての投資は勇気がいるものですが、少しずつ経験を積んでいくことで、自分に適した投資スタイルが見つかるでしょう。

この記事が、皆さんの投資ライフを始めるきっかけとなれば幸いです。これからも、楽しみながら投資の世界に沼りましょう。

コメント