株式投資の魅力の1つに、配当や優待を通じた収益確保があります。特に高配当株や優待株は安定した収益が目的の投資家にとって対象ですが、どの株を選べばよいのでしょうか?個別株を買うという判断は、初心者にとって多くの不安とストレスがありますよね。

仕事や私生活が忙しくても誰にでも簡単にできるゆるーい高配当優待株の選定基準を紹介していきますので、投資判断への一助となれば幸いです。

今回紹介する投資基準は配当長期投資の場合です。スイングトレードやキャピタルゲインは想定していないので注意してください。しかし銘柄を間違えなければ値上がりも自ずと伴います。

配当利回り

株を選ぶ際に重要なのがその企業が発行する配当金です。

配当利回りは一株当たりの年間配当金を、現在の株価で割って求めます。

高配当株投資をしているので少なくとも配当利回り3%以上の企業を選んでいます。配当利回りは高ければ高いほどいいですが、高すぎる場合は下記の指標ではじいてください。

優待の有無

優待はあくまでもおまけですが、貰うと嬉しいし投資のモチベーションが上がります。同じ利回りで似たような銘柄があれば優待がある方を選んでしまいます。

ただし私の持ち株を見るとわかるようにポートフォリオのメイン株は優待のないものを選んでいます。メガバンクや商社などの大企業で安定して配当を出している企業は優待がないので他に選択肢がありません。

配当金の推移

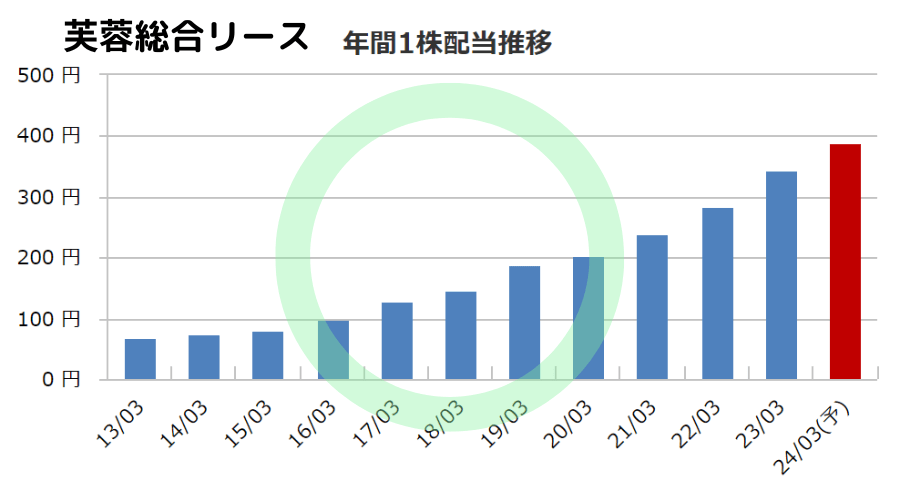

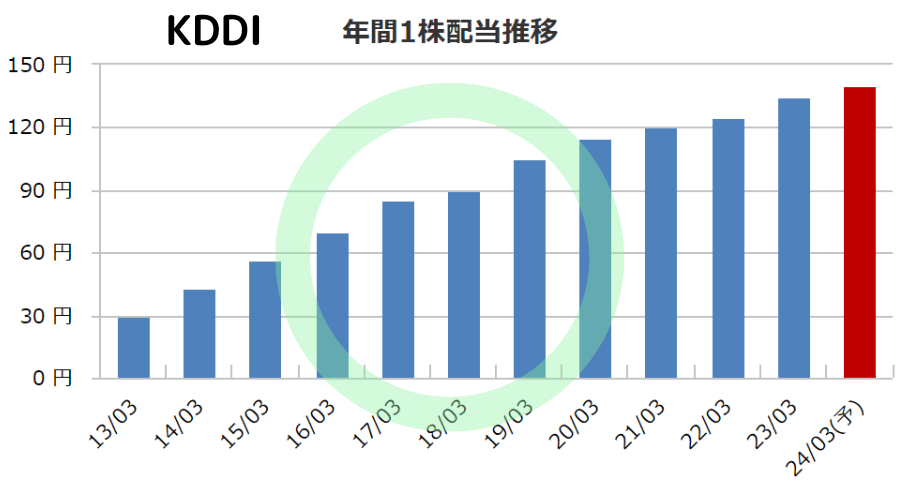

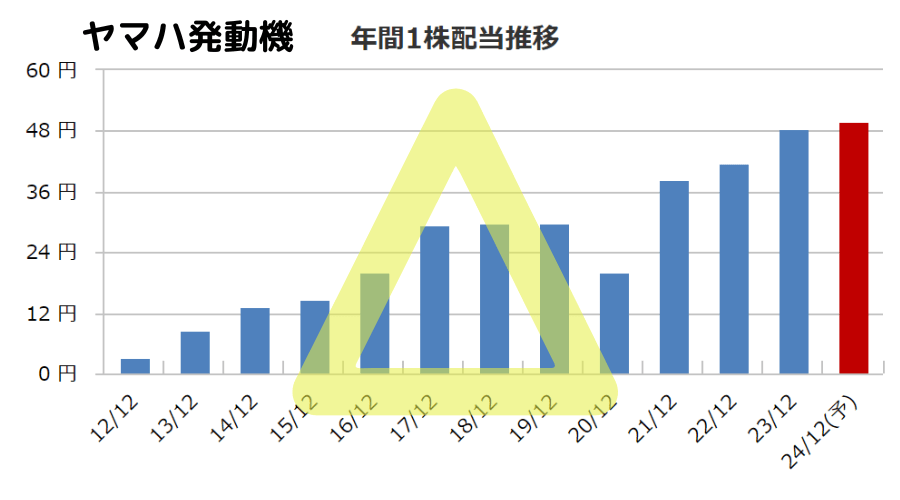

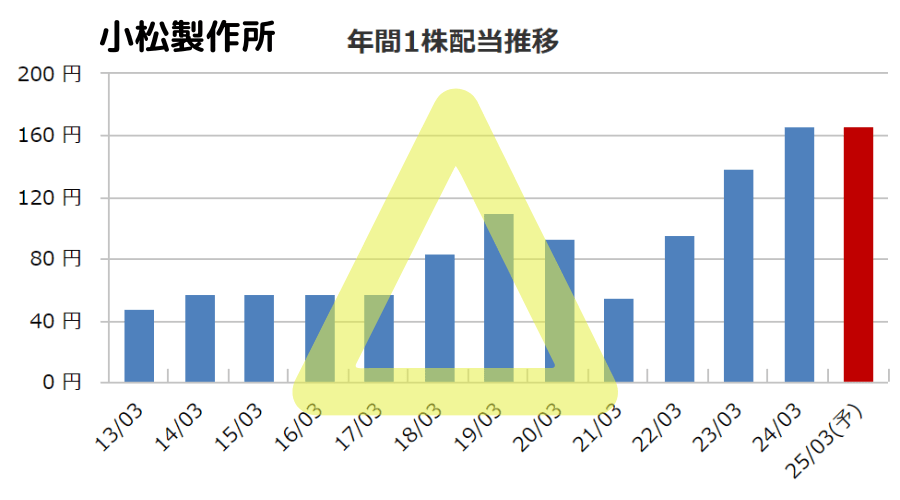

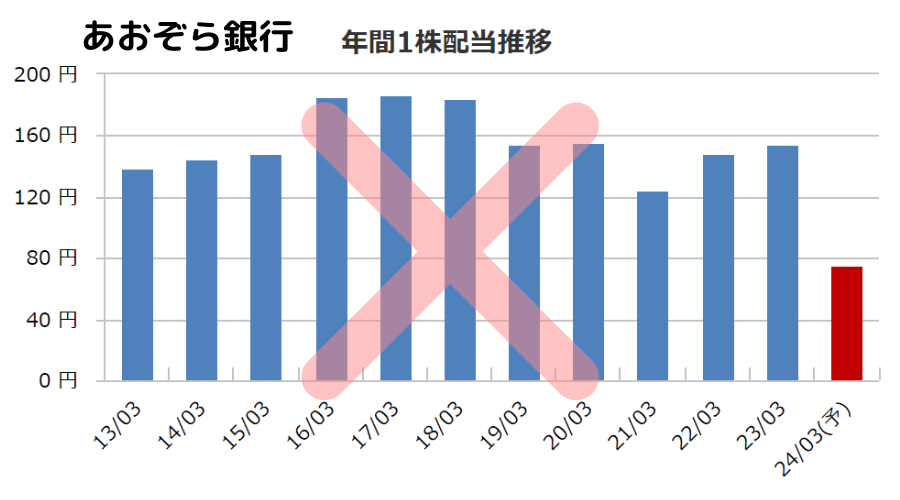

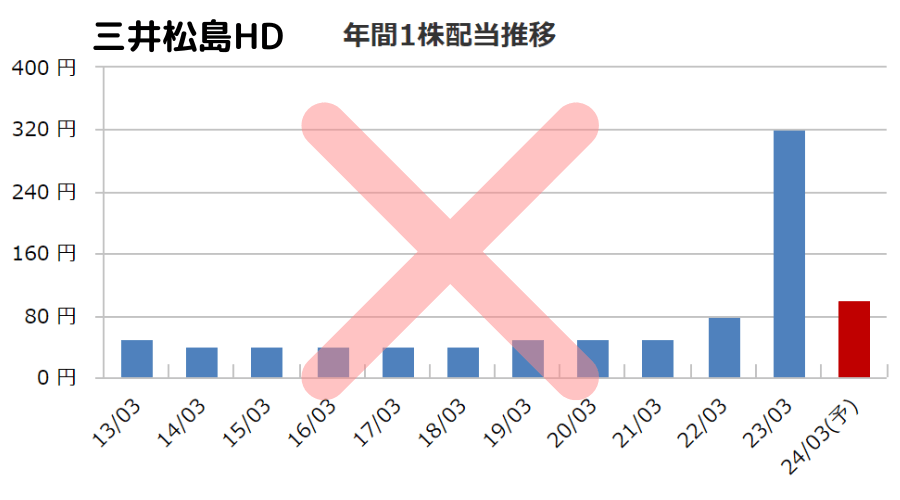

配当金の推移の確認は必須です。過去10年の配当金を確認してください。

毎年、配当金が下がらない所謂累進配当銘柄を選びましょう。累進配当銘柄ではローリスクで投資ができます。

配当推移が毎年増配もしくは減配しない銘柄は安心して保有できます。減配することはあるが基本的に右肩上がりなら検討。配当推移がガタガタ、特定の年度のみ高配当の銘柄は避けてください。

例を示しますね。

なんとなくでもいいのでこのような感覚を持っていてください。

増配は配当金投資を積み上げていくうえでとても重要で威力が大きいです。いわば配当金投資のメインエンジンです。ちなみにサブエンジンは配当金の再投資と給与収入からの新規購入です。

なお

なお毎年給料が安定している公務員みたいな株です。公務員大好き

配当性向

配当利回りが高く配当推移もいい銘柄を見つけた後は次に配当性向をチェックします。

配当性向とは、その期の純利益(税引き後利益)の中から、配当金をどのくらい支払っているかを%で表したものです。

計算式は、以下のようになります。

配当性向(%)=1株当たりの配当額÷1株当たりの当期純利益×100

配当性向は高すぎるのも低すぎるのもメリットやデメリットがあります。

- 株主還元に積極的

- これ以上配当金をだす余裕がない

- まだ配当金をだす余力がある

- あまり株主還元しないケチな企業

私は配当利回りが高いのであれば配当性向は低いほどいいと考えています。

業種にも寄りますが配当性向が高いとこれからの増配余力がないので選びにくいです。

一方、配当性向が低い銘柄は還元方針を変更し配当性向を引き上げるだけで増配可能です。また利益を全部株主に渡さず成長のために設備投資や従業員確保にも使ってほしいものです。

結論として理想の配当性向は20~40%ぐらいです。例えるなら家賃と同じで家賃も収入の30%ぐらいが理想と言われており、手取り20万の彼氏が配当性向80%家賃16万の家に住んでたら立派な家だけど生活大丈夫?となりますよね。なので毎回80%以上が常態化している銘柄は避けた方が無難です。

結婚するなら堅実な彼氏

割安かどうか

私は割安な銘柄が好きなのでPERとPBRをチェックします。

PER(ピー・イー・アール)は株価収益率と呼ばれ、「株価÷1株あたりの純利益」で算出されます。 「現在の株価」が、1株あたりの「企業が稼ぐ利益」の何倍かを表しており、値が小さいほど割安となります。

PBR(ピー・ビー・アール)は株価純資産倍率と呼ばれ、「株価÷1株当たりの純資産」で算出されます。

「現在の株価」が、1株あたりの「企業が解散した際に株主が受け取れる資産」の何倍かを表しています。

特にどれぐらいがいいという指標はないですがどちらの指標も小さいほどいいです。業種ごとになんとなく標準のPERがあるので比較する際は同じ業種内でしてください。

特にPBRについては2023年に東証から「PBR改善する努力をしなさい!」と通達があったので、PBRが1.0倍を切っていると企業が株価対策をしてくれる可能性が高いので投資しやすいです。

さらに使い方として、株価が急落し買いたい株が出てきたときに安くなったから買いたい!と値ごろ感で買ってしまうことがあります。そこですぐ買わず冷静にPERやPBRなど今の株価での指標をチェックしてください。

すると株価が下がってもまだ割安感ないと判断できることがあります。

さっと確認できる指標なので5秒あれば十分です

業績の確認 (売上高 利益 EPS)

業績が良くないと安定した配当金がだせないので業績は重要です。また将来の成長性が無いと、この先の安定的な配当や増配が見込めないため過去10年の売上高、利益、EPSの確認をしておきましょう。

EPSとは、「Earnings Per Share」の略で、1株当たり純利益のことです。 企業の当期純利益を株式数で割ったもので「企業がどれだけ効率よく利益を上げているのか」を表します。 EPSは、当期純利益÷発行済株式数の計算式で求めることができます。

すべての指標が右肩上がりが理想です。しかし、利益は物や人への投資で下がることがあるので少なくとも売上高が伸びていると私は嬉しいですね。

株主還元の方針

次に企業の還元方針を確認しておきましょう。決算説明資料に書いてあります。

株主還元の姿勢も大事ですし、しっかり言葉だけではなくDOEや配当性向などの数値で目標を出していると信用できます。

最近は累進配当を宣言する企業も増えてきました。

DOEとは「Dividend on equity ratio」の略で「株主資本配当率」のこと。 企業が株主資本に対してどの程度の配当を支払っているかを示す指標です。計算式は「DOE(%) = 配当金支払額 ÷ 株主資本」で、全業種の中央値(目安)は2.2%です。

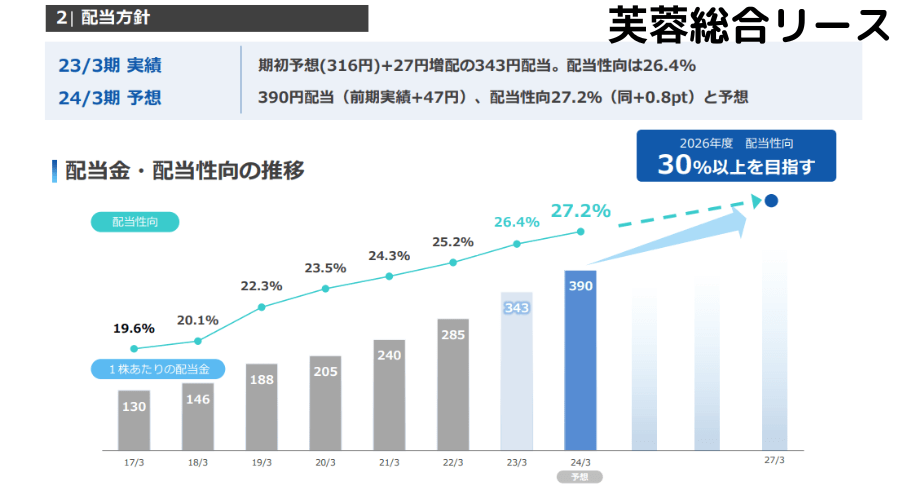

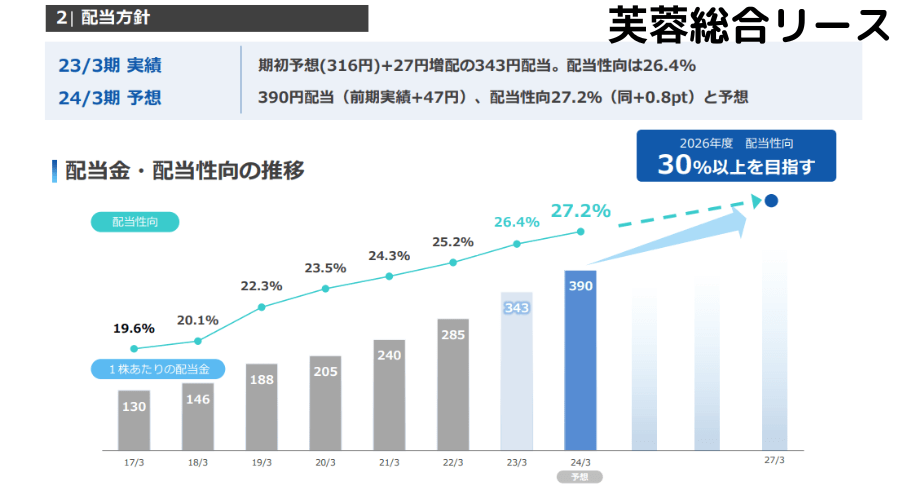

芙蓉総合リースを例に出します。決算説明資料から将来配当性向を上げていくことがわかります。業績が伸び、さらに配当性向をあげるとなると増配が予想できます。このような企業は長期保有しやすいですよね。

やるやる詐欺はイヤ!口だけでなく態度で示してね

時価総額

ここまでの指標で選んだ銘柄はほぼ安全だと思います。さらに安全にするために時価総額を確認しておきましょう。

時価総額が大きいプライム企業の方が比較的安全なことが多いです。初心者はスタンダード市場は選ばない方がリスクが少ないです。

実際にアメリカの大企業AppleやGoogleなどの大企業は株主還元に積極的です。さらに私の経験上、大企業の方が増配や自社株買い、何かあったときの配当維持など株主還元する余力があります。

しかし大企業を選ぶデメリットが1つあります。それは大企業はTOBする側になることが多く、TOBされる側になりにくいことです。これは「安全」を買っているので仕方ありません。

TOBはラッキーお小遣い

セクター

日本株は東京証券取引所が33業種のセクターに分けています。長期投資をするならセクター分散しておくとリスクが軽減できます。

水産・農林業 食料品 鉱業 石油・石炭製品 建設業 金属製品 ガラス・土石製品 繊維製品 パルプ・紙 化学 医薬品 ゴム製品 輸送用機器 鉄鋼 非鉄金属 機械 電気機器 精密機器 その他製品 情報・通信業 サービス業 電気・ガス業 陸運業 海運業 空運業 倉庫・運輸関連業 卸売業 小売業 銀行業 証券、商品先物取引業 保険業 その他金融業 不動産業

日々どこかのセクターが上がりどこかのセクターが下がるというように移り変わっていくので偏らないように意識して買っていきましょう。資産が増えてくるとセクターの分散がポートフォリオの安定につながります。

海外で売り上げがあるか

日本のことは好きですが、人口減少している日本の内需のみでは将来限界があります。そこでグローバルな視点も重要です。企業が海外市場で売り上げを伸ばしているか、競合他社とのシェア争いに勝ち続けているかを確認することで、企業の成長性や安定性を見極めることができます。

海外の拠点や子会社、海外での売上比率の確認もしておいてください。私は結構重要だと思っています。

世界シェア〇位!とか好きです

まとめ

振り返ってみると今まで株でたくさんの失敗をしてきました。なぜ失敗したのか考えてみると上の基準を無視した時は失敗することが多いと感じました。

株は失敗をしながら学んでいくものだと言いたいところですが、初心者が少しでも損しないよう参考にしていただけると幸いです。

配当利回りが高いと資金効率がいい

優待がある方が長期で保有できる。廃止には気を付けて!

できるだけ累進配当を選ぶ

20~40%が理想

PERとPBRをチェック

伸びていればOK

株主還元を意識しているかチェック

大きい企業は安定感がある

分散すると安定する

世界的には人口が増えているので海外での売り上げも大事

10項目と多くなってしまいましたが、慣れると10分もあれば確認できるようになります。

是非チェックしてローリスクで高配当優待投資をしましょう。個人的にはStep4,5,6,10が重要な気がしています。しかしすべてに合致しているのはなかなか無いので、総合的な判断してくださいね。

最後に、投資はリスクが伴うものですが、株式の基本をしっかり理解し、慎重に選定することで、資産運用の幅を広げることができます。私は高配当株ですが、自分の投資目標やリスク許容度に合った株を探し、着実に資産運用を進めていきましょう。

最後までお読みいただきありがとうございました。

コメント